7月14日の日本経済新聞に下記の記事が掲載されました。

記事には、

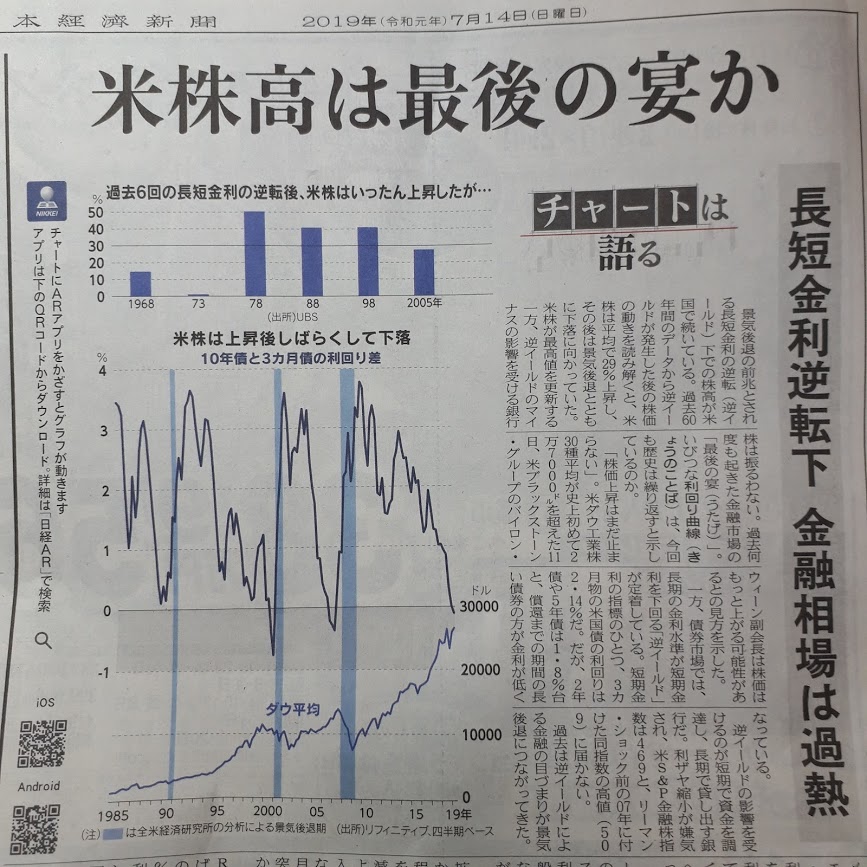

過去60年のデータから逆イールドが発生した後の株価の動きを読み解くと、米株は平均29%上昇し、その後は景気後退とともに下落に向かっていった。

とあります。

リーマンショックから11年、そろそろ株式市場は調整なのでは、場合によっては、大幅な景気後退によって株式市場も下落するのでは、もう少し様子を見てからの方が良いのではないか、と考える方もいるかもしれません。

長期継続保有によって投資の成果を得ることをアドバイスする私たちはこのような記事に対してどのように対応すれば良いかを整理します。

逆イールドとは

通常金利は、短期の金利よりも長期の金利の方が高くなるのが一般的です。償還までの期間が長い債券は、資金の回収までの時間がかかる、また、金利変動による価格変動の度合が大きい、ことから投資家は回収までの期間が短い債券よりも高い金利を要求するのが普通です。

この状態を順イールドと言います。ところが市場が将来の景気後退を予測するようになると市場の影響を受けやすい長期金利が低下し逆イールドが起こり、景気後退の兆候とされます。

対応は?

このような記事を見たときにどのように対応すればよいでしょうか?考え方は2通りあると思います。

マーケットを予想する

一つ目の対応は逆イールドによりマーケットがどう動くかを予想することです。

コンサバティブに予想する人は、アロケーションをコンサバティブに大きく変更する、これから投資を始める場合は慎重に、という対応です。

アグレッシブに予想する人は、逆イールドになった今がチャンス、上昇相場の最終局面の最もおいしいところ、と投資を活発にするという事になります。

どっちの動きになっても予想が当たれば損失を避けられたり、短期間で大きな利益を得ることができます。一方、予想が当たらなかった場合には、(機会)損失が発生します。

方針変更はしない

記事のグラフを見ると、確かに逆イールド後に株価調整局面(青い帯の部分)があります。これを上手に避けることが必ず毎回できるのなら良いのですがもしその予想が外れると大きな(機会)損失が発生します。

そうであれば、必ず毎回予想が当たるわけではないし、長期的に資産を殖やす、ということが目的であれば、一時的(数年に及ぶこともある)な値下がりは受け入れよう、というスタンスで臨むというのがもう一つの考え方です。

グラフをよく見ると、青い帯の期間も含めて長期継続保有していた人が最も確実に資産を殖やしたのではないか、という事に気づくのではないでしょうか?

この記事にコメントをしている専門家と言われる人たちのように、上手に良い時だけ投資できれば良いのですが現実には難しいのではないでしょうか(専門家でも当たったり当たらなかったりだと言われていますよね)?

例えば2000年の後退局面では、NYダウは10000ドルでした。現在のNYダウは27000ドルです。 世の中では、投資で成果を得るためにはマーケット動向を上手に予想することが大切だと言われることが多いですが、実際には、「上手く」立ち回ることができなくても、十分な投資成果を得ることができる、 という事をしっかり伝えることが大切です。

まとめ

マーケット動向を予想して「上手に」立ち回ることができないのであれば、価格変動を受入れて、長期に渡り株式を継続保有することがより高い確率で資産を殖やす方法です。そのためには、ライフプランに基づき、長期投資可能資金かどうかの峻別をすることがポイントになります。

あやふやな自分でコントロールできないマーケット予想などに将来の資金をゆだねるのではなく、投資可能期間、リスク許容度、など自分がコントロールできる分野に注意を払い、あとは企業の成長を待つ、というスタンスが重要です。