変額保険の提案では、価格変動についての理解、アセットクラスごとの特徴の把握などの資産運用の基本的な知識はもちろん、投資信託など他の金融商品のこと、も理解しておく必要があります。

また、販売後もお客様が価格変動とどう向き合っていくかのサポートが必要になります。従来の定額型の生命保険とは異なるスキルや対応を身につけ、お客様にも理解していただかなくてはなりません。

この記事では、これ1枚で変額保険のすべてを話せるようになるシートを紹介し、お客様にお伝えするポイントを整理します。

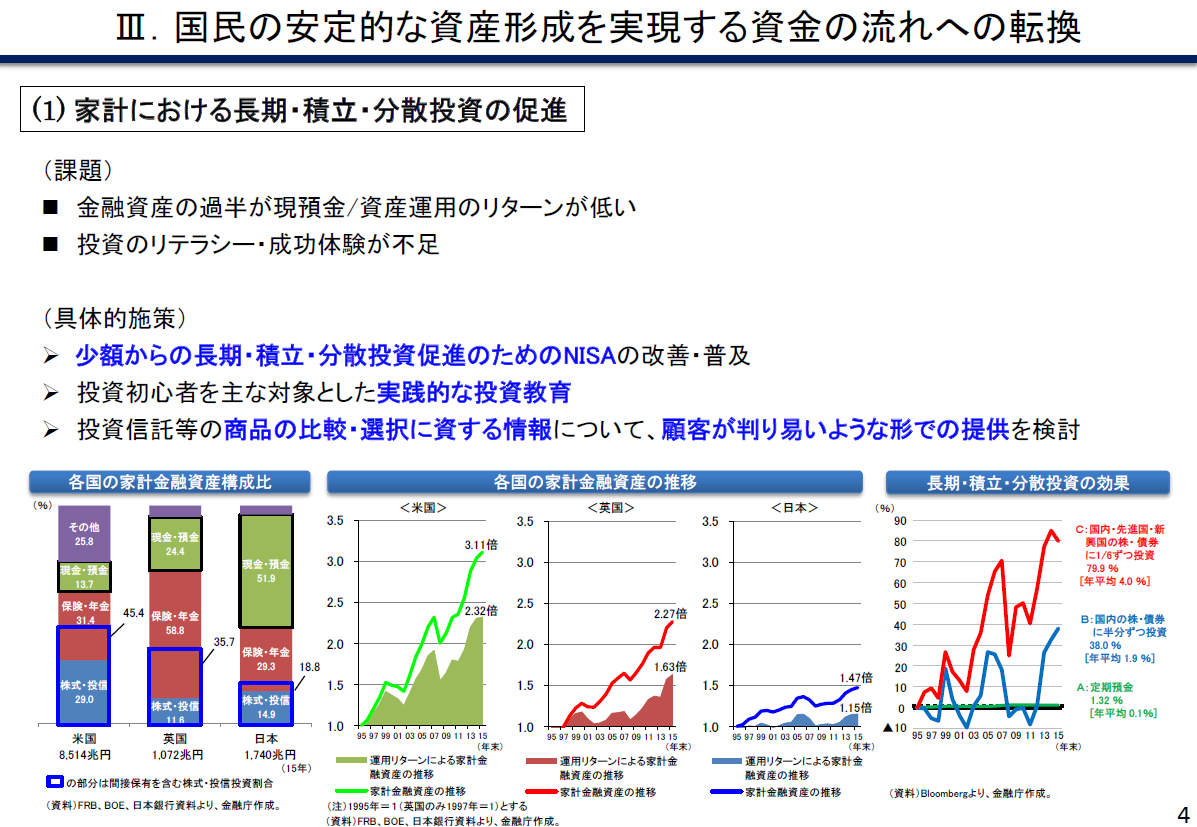

下図は、金融庁が平成28年10月に公表した「平成28事務年度 金融行政方針」からの抜粋です。ご覧になったことがある方も多いのではないでしょうか?

Contents

ポイント1 金融庁の資料である

金融機関作成の販売用資料、研修用資料でも同様のものはあると思います。ただし、そのような資料を基にお客様にお話しするとどうしても、「売るための資料」と思われてしまうことも多いのではないでしょうか?

一般に権威があると思われている金融庁が、国民の将来の資産形成を危惧していることを上手にお伝えしましょう。

ポイント2 日本人は貧乏になってしまった

各国の家計金融資産の推移のグラフを見てみましょう。

米国人の家庭では、この20年で資産が3.11倍に、運用リターンによる増加は、2.32倍です。

一方日本の場合は、家計金融資産が20年で1.47倍にしか殖えていません。運用リターンによる増加はわずか1.15倍です。

国内にいると気づきませんが、世界的にみて日本人はとても貧乏になってしまったようです。

世界中から観光客が日本に来てお金を使うのは、もちろん日本の魅力が世界に伝わってきた、という事もあるかもしれませんが、クオリティの高いサービスや商品が彼らからみて安い価格で購入できる、と言ことも魅力かもしれません。

20年以上前に海外旅行に行ったときに感じた物価感と最近のそれを比べるといかがでしょうか?この傾向が続くと海外旅行に行っても十分に楽しむことができなくなってしまうかもしれません。

海外旅行が楽しめないだけなら困ることはありませんが、負担増なく年金の受給額が増えることは期待できませんし、医療費や介護費の負担も今後は増加傾向です。日本では従来と異なる所得の増加が伴わない物価高(特に高齢者にとって)が予想されています。

今ほど資産運用の重要になった時は無かったのではないでしょうか?

ポイント3 家計資産に占める運用資産の割合が低い

昔から言われていることですが、家計に占める株式等の運用資産は20%未満です。今すぐに使う予定がないにもかかわらず、ゼロ金利の預金に寝かしています。

資産全体を増やすためには、運用利回りを上げるか、運用額を増やすか、その両方か、のどちらかです。多くの場合、少額で大化けしそうな投資を好む傾向がありますが、金額を大きくして時間をかけてすでに体系化された方法(長期分散投資)をすることが成果につながる、という事をお客様に伝える必要があります。

そのために大切なポイントは2つあります。

- ライフプランをしっかりとお客様と共有し、お金が必要な時期と投資商品をマッチさせること

- 期間と株式・債券などのアセットクラスの特徴・組合せをマッチさせること

一般には、経済やマーケットについて詳しいことが資産運用で成果を得るためには大切だと思われていますが、変額保険が対象となるような長期の投資では、この2点がポイントになります。特に1のライフプランとのすり合わせは保険募集人が得意としていることではないでしょうか?

ポイント4 成功体験不足

投資信託そのものは、1950年代から販売されています。銀行で投資信託の販売を始めたのは1997年です。それにもかかわらず成功体験をしていない理由をお客様に伝えましょう。

例えば投資信託の平均保有期間は3年程度です。少し殖えたら次の商品に、マイナスになっても次の商品に、では殖えるはずがありません。

株式や債券(特に外債や償還までの期間が長い債券)は価格変動を繰り返しながら企業の利益が積みあがっていくことや利息が積みあがっていくことで成果を得ることを目的としています。当然それなりの期間はかかります。

ウォール街のプロたちと同様にマーケットに張り付いていることができないのであれば、企業や経済が成長していくのをじっと待っていることが唯一資産運用で成果を得る方法です。そこに変額保険がどうコミットしているのかを上手に伝えましょう。

変額保険は、

- そもそも期間10年以上を対象としていること

- 短期の解約にはペナルティを課すことで長期投資を実行できるようにすること

商品設計そのものが長期投資を前提としていることがその他の運用型の商品との大きな違いになります。

ポイント5 長期積立分散

資産運用を途中でやめてしまう理由の一つに値下がりに耐えられなくなる、という事があります。それを避けるための有効な方法が積立投資になります。

値下がり時にも買付を継続することで保有量が増え、結果資産増につながります。値下がり時には沢山の量を購入できる、と値下がりを肯定的に受け止めることができるため、損失に大きな痛みを感じるという人間の脳の性質を良い意味で麻痺させることができます。

結果、長期継続することができ、企業や経済の成長の果実を享受できるようになります。

ポイント6 リテラシーの不足

投資型商品の場合、リテラシーは購入時にだけ必要なものではありません。

購入後も値動きに耐え運用を継続していくことで初めて成果を得ることができます。ライフプランの確認とともに、値動きに対してもお客様と一緒に向き合い対処することが最も大切なリテラシーかもしれません。保障も含め、一人のお客様のライフプランに寄り添いながらお客様の資産形成のサポートをして行くことは保険募集人が得意とするところではないでしょうか?

まとめ

見てきたように、この金融庁の資料1枚で資産運用の必要性、成果を得るためのポイント、をお客様に伝えることができます。保険会社作成の資料も合わせ、資産運用で成果を得るためのキーファクターと変額保険の強みや特徴を整理して上手にお客様にお伝えしましょう。