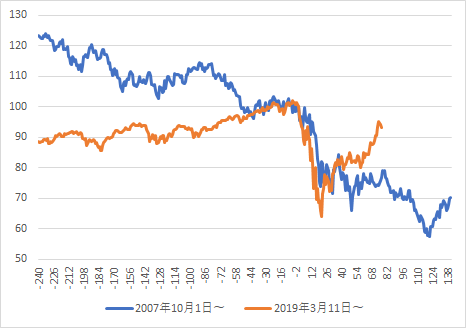

下図はリーマンショックと今回のコロナショックのNYダウ平均の比較グラフです(6月10日時点、 リーマンショックの前日(2008年9月12日)とコロナショックの前日(2020年2月21日)を100として前後がどうなっていたかを比較)。

コロナ第2波、実態経済の悪化、実態経済悪化による金融危機、などの懸念はありますが、株式市場はその先を先取りしているように見えます。コロナはもちろんですが、今後はアメリカ大統領選が話題になってくることも多いと思います。お客様の中には「大統領選の行方を見て」とおっしゃる方もいるかもしれません。

米国大統領選挙は世界最大の権力者を決める一大イベントです。新しい大統領のかじ取りが政治や経済にも大きな影響を与えます。

当然株価にも大きな影響を与えるので、 「選挙によって株価が・・・」 とか 「誰々(●●党)が勝つと株価が・・・」 、といったニュースをお客様が目にすることも多くなると思います。

このコラムでは、そのようなニュースに対してどのように対応すれば良いかを整理します。

ニュース・イベントへの対応は投資スタンスによって異なる

お客様の目的がマーケットの価格変動を利用して短期に利益をあげることであるのか、長期保有により企業の成長の果実を受取ることで安心した老後を迎えることなのかをまずは整理してあげてください。

短期的な値動きによって利益を得たいのであれば、イベントやニュースに注意して売買をする必要があります。下記の記事にあるように 企業に厳しい政策をあげている候補者が勝ったら売り、企業活動を推進する政策をあげている候補者が勝ったら買い、など状況に応じて対応することが必要になるかもしれません。(無料で登録で全文読めます)。

一方、長期的な成果を得ることを目的としているのであれば別の視点が大切です。

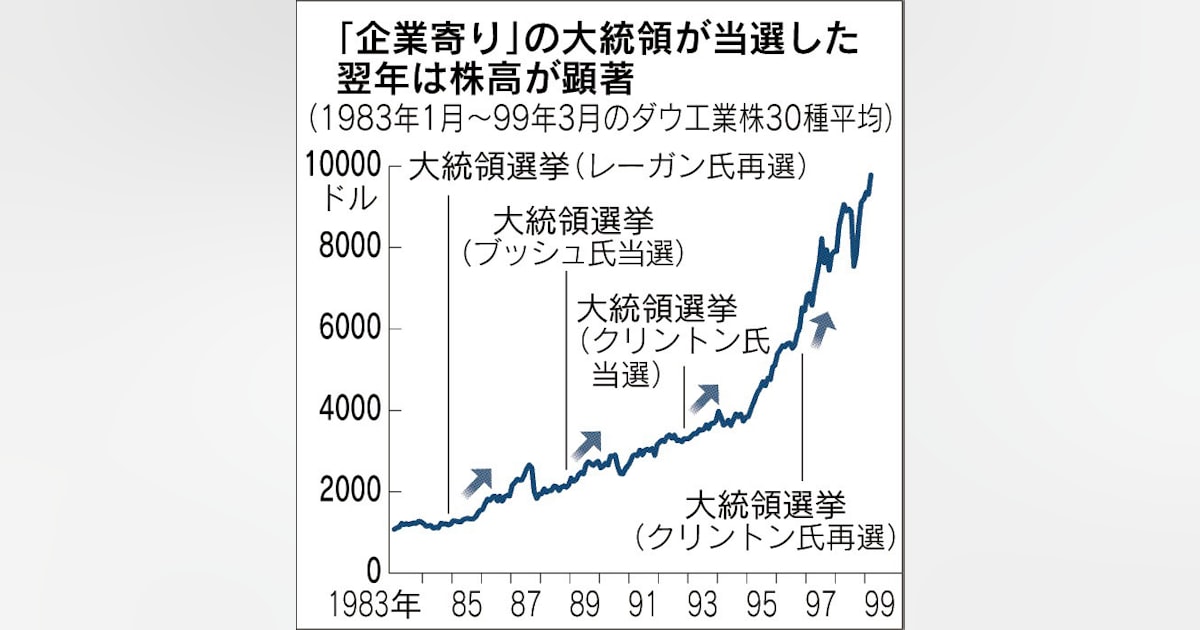

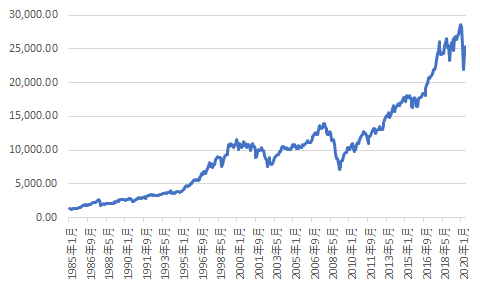

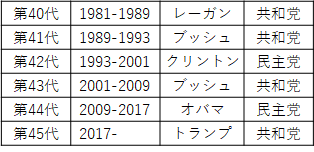

こちらは1985年以降のNYダウ平均株価の推移と米国大統領です。

日々小さな値動きがあり、時として大きな値下がりはあるものの右肩上がりをしている、と見えるのではないでしょうか?

株式投資では株価に影響を与える様々な状況を予想して、良いタイミングで良い商品を売買することが必要と思われています。

ところがこのグラフを見る限り、誰が大統領になっても長い目で見れば、売り買いせずに継続することで十分によい成果を得ることができていたことがわかります。

何故良いタイミングで売買しなくてよいのでしょうか?

それは株式会社そのものが環境の変化に対応し事業を成長させようとしているからです。

新しい大統領の政策が自社にとって不利な場合もあるかもしれませんが、だからと言って事業を諦めるわけではありません。企業はその環境の下、どのように事業を発展させるかを常に考え行動しているはずです。

1985年のNYダウ平均は1300ドル程度でした。2020年5末で約20倍になっています。これは企業が成長し、企業の経済的な価値が上がった結果によるものです。

大統領選などの大きなイベントは短期的には株価に影響を与えることは間違いありませんが、時間の経過とともに企業が成長するのを待つ、ということをご紹介したような記事やデータを交えてお客様に伝えることが大切になると思います。