コロナ後のマーケットの動きは

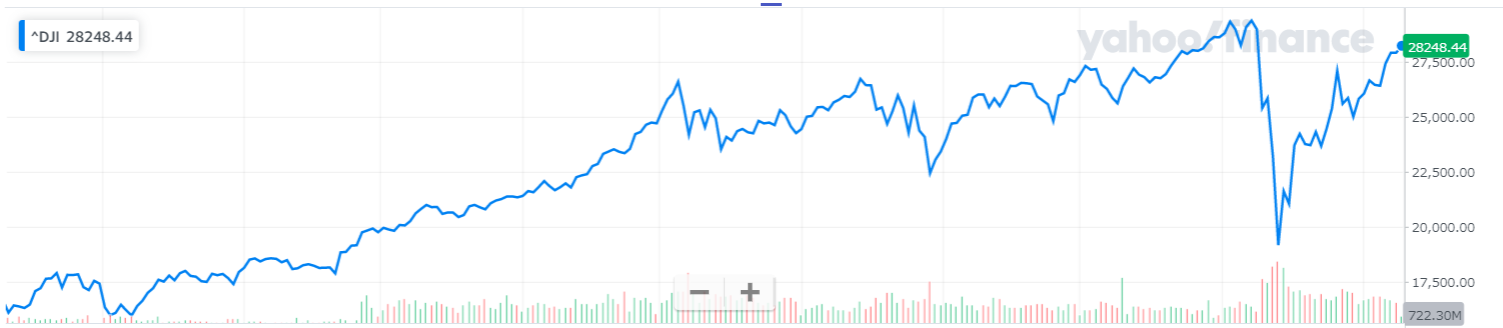

まずは、コロナ暴落がその後どうなっているかを見てみましょう。アメリカを代表する30社で構成されるNYダウは約97%まで戻しました。アメリカの代表的な企業500社で構成するS&P500指数は高値に戻りました。また、ハイテク株の構成比が多いナスダック市場は、6月にコロナ前に高値に戻り、現在はコロナ前の高値を大きく上回っています。(8月25日現在)

NYダウ(8/25)

S&P500

ナスダック

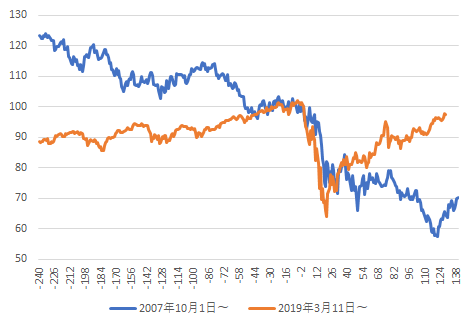

また、下図はコロナの暴落が始まった日の前日とリーマンショックの前日を100として重ねたNYダウ平均のグラフです。当初は「リーマンショックを超える」、「リーマンショック以来の値下がり幅」などと言われました。当初1か月はまさにリーマンショックをなぞらえるような下落でしたがその後は全く異なった値動きになりました。

このようなマーケットの動きを踏まえいくつか変額販売の時に話題にしやすいニュースをピックアップしました。

懸念を共有する

実体経済と株価が乖離しているのでは、と言われることもあるかもしれません。国内GDP前期比マイナス7.8%、年率換算マイナス27.8%というニュースが8/17に大きく報道されました。

リーマンショックの時がマイナス17.8%、1974年のオイルショック時は、マイナス13.1%(ともに年率換算)と戦後最大の下げになりました。

またその前の8/11には「上場企業 純利益36%減 今季見通し6割が減収減益」というニュースがありました。これが次の四半期、その次の四半期とさらに続くようなら、もしかすると急回復した株価の一部がはげ落ちるかもしれません。

そのような場合であっても、企業が事業を継続している限りはいつかは株価は回復する可能性が高いことをしっかりと伝えておきましょう。長期投資のアドバイザーは下がるかもしれない想定をお客様と共有してそれを乗り越えていくサポートをすることが必要になります。悪いケースを想定しておくことで実際に大幅に下落した場合にお客様もアドバイザーも落ち着いて対応することができます。

さらにもし値下がりするようなことがあれば今のうちから追加を検討することをお伝えしておきましょう。

人気投信は長期投資に向くの?

こちらは8/22の日本経済新聞からです。

日本で販売されている(純資産額が多い)投資信託の多くは毎月分配型です。資産残高国内最大級のグローバルインカム株式ファンドも分配金を40円から30円に引き下げた、とあります。老後資金を取崩しながら受け取る目的であればまだよいのですが、なかには資産形成期でありながら毎月分配を受け取っている人もいるようです。

グラフを見ると基準価額は2622円(8/26)、設定(2005年2月)以来15年半の受取分配総額が1万円当たり12,240円です。1万円投資して、15年で12,240円受け取って残りは2622円、少なくとも資産形成目的には向いていないように見えますがいかがでしょうか?

引き下げをして月30円(年360円)の分配金に対して基準価額は2622円ですから、分配金利回りは何と13.7%です。電力やガスなど主に公益企業の株式でこのような高いリターンを生むのは難しいので最初から元本を削っていく前提と見ることができます。

退職者等の取崩し層であればまだしも、資産形成層のお客様にはしっかりと毎月分配金の仕組みを伝えて、正しい長期投資をサポートしましょう。

一見見栄えの良い外貨建て債券には注意

トルコリラの急落という見出しからトルコリラのチャートを見てみると2011年に1トルコリラ60円だったのが14円まで暴落しています。トルコリラ600万円分が140万円になったことになります。新興国通貨は政情や財務状況などから時として大きく動くことがあります。トルコリラ建てで元本保証、といった見栄えや、金利が高いので、●円まで円高になっても元本割れはない、といったシミュレーションを頼りに買うと取り返しがつかないことになります。

価格変動はあるけど世界経済の成長に身を任せるやり方がのほうが怖そうに見えますが実は安心ですね。

暴落はチャンスと見ている人もいる

こちらは投信に個人マネー回帰、という記事です。7月の純資金流入額は5000億円を超え1年9か月ぶりの大きさだったようです。7月は新型コロナウィルスの感染拡大で注目されるデジタルトランスフォーメーション、ESGに焦点を当てた大型投信が設定され個人マネーを引き寄せた、とあります。

この記事では2つの指摘ができると思います。一つは日本ではやはりテーマ型の商品に人気がある、販売しやすい、ということです。しかしながら、はやりすたりを追いかけて行って今までも十分に資産形成に寄与しなかった、ということを忘れてはいけないのではないでしょうか?

オーソドックスな世界株ファンドを保有し、じっくりと長く保有する、環境の変化によって変えるのは商品ではありません。ファンドを通じて組み入れている企業が変化する環境に合わせてビジネスを変えていけばよいのです。ご自身がお勧めする株式の特別勘定の組み入れ銘柄を確認してみましょう。いかがですか?環境の変化に合わせて事業を進めていってくれそうですか?

もう一つのポイントは、コロナによる暴落、そこからの回復を投資を始める良い機会だと思っている人がたくさんいる、ということです。この記事のように証券会社でお勧めの商品を買う人ばかりではなく、「良い機会だとは思うけど、何からどう始めればよいかわからない」という人も皆さんの周りにはたくさんいるはずです。

例えば、過去に提案したけど踏み出せなかった人、第一、第三分野だけの契約の人、などなど。これらの人に以下のようなメッセージを送ってはいかがでしょうか?

「コロナから株式市場が回復する中、積立投資を始める人がすごく増えているようです。今までご縁があったかたからもたくさんのご相談をいただいています。もしそろそろ検討を、とお考えでしたら一度お時間をいただければと思いご連絡をさせていただきました。・・・」

一度断られた人、なかなか声をかけられない人、にもこのようにアプローチをすることができるのが変額保険を取り扱う営業上の大きなメリットです。是非この機会を逃さないで多くの見込み客に声をかけてはいかがでしょうか?